財務三表(B/S、P/L、C/F)と聞くと、どうしても難しく感じて避けてしまいがちだと思います。

私もこの記事で説明する考え方を知るまではそうでした。

ただ、この考え方を初めて聞いた時、なんだそうゆうことなんだと思いましたし、財務三表の理解が一気に進む経験をしました。

この記事では、「ひとつの考え方でつなげて財務三表を理解する方法」をわかりやすく解説します。

この記事は、

・営業担当・課長・部長・本部長・執行役員の経験

・風土の違う5社での経験

・数百名のマネジメント経験

・数千社への営業経験

・100回を超える勉強会の講師経験

・1,000冊近い読書経験

これらの経験を持つよしつが実体験から得たことを元に書いています。

この記事を読むと財務三表がどうつながっているのか?それぞれ何を表しているのか?どう見ればいいのか?がわかります。

科目名は一切触れません。気軽に読み進めてください。

(あわせて読みたい、知っておきたい ビジネス基礎知識)

財務三表を理解できるたったひとつの考え方

会社は、現金を使って現金を増やす器

財務三表はこの考え方ですべてつながっています。財務三表はつなげて理解しましょう。

財務三表とは?

・貸借対照表(B/S)

・損益計算書(P/L)

・キャッシュフロー計算書(C/F)

財務三表とはこの3つのことです。この3つが「現金を使って現金を増やす器」という考え方でつながっているのです。

財務三表はどのようにつながっているか?

1.現金を集める

2.集めた現金を使って投資する

3.投資したものを使って売上を上げる

4.売上を上げるために使った経費を差し引く=利益

5.現金が増えたかどうかを確認する

現金を使って現金を増やす会社の活動は上記1~5です。1で集めた現金を使って、最終的に5で現金が増えたかどうかを確認します。

この流れが、まさしくつながっているという意味です。この活動をそれぞれ数値化したものが財務三表です。

貸借対照表(B/S)が1.2、損益計算書(P/L)が3.4、キャッシュフロー計算書(C/F)が5を表しています。

ひとつの考え方で財務三表それぞれを説明

「会社は、現金を使って現金を増やす器」という考え方で貸借対照表(B/S)、損益計算書(P/L)、キャッシュフロー計算書(C/F)を説明します。

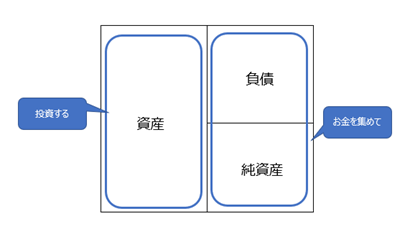

貸借対照表(バランスシート、B/S)

1.現金を集める

2.集めた現金を使って投資する

貸借対照表は「どのようにお金を集めて」「何に投資しているか」を表しています。

1.現金を集める

まずは右側の説明です。どう現金を集めているか?です。

現金の集め方は大きく2つに分けることができます。「負債」と「純資産」です。

「負債」

返済の必要がある現金の集め方が負債です。金融機関からの借入や買掛金などです。

金融機関の借入は大きく2つあり、短期借入金(1年以内に返済)と長期借入金(1年以上後に返済)です。

買掛金とは、サービスや商品は購入し請求されているが、支払日が来ていないものです。

BtoBの商売では、信用取引と言われる、購入後一定期間たった後に支払う掛取引が一般的です。

現時点では、費用を計上しており、利益はマイナスとなっていますが、まだ支払っていないため、支払い分の現金がまだ会社に残っています。お金を借りていることと同じなので負債になります。

(買掛金の詳細は、支払いサイトとは?売掛金・買掛金とは?をまとめてわかりやすく解説を参照)

「純資産」

返済の必要がない現金の集め方が純資産です。会社を立ち上げる時に株主が出資した資本金、株を発行し買ってもらったお金、過去の利益を積み上げたものなどです。

株式については、もし会社が倒産したとしても返済の義務はありません。過去の利益の積み上げである利益余剰金も当然返さなくていいお金です。

返さないといけない負債(銀行借入)が多いと当然経営が厳しくなります。返済期限が決まっていることと、借りた金額に金利分を上乗せして返済しないといけないからです。

逆に純資産が多いと経営が楽になります。返さなくていいお金で事業を行うことができるからです。ただ、株数に応じた配当を1年に一回出す必要はあります。

ちなみに純資産は自己資本とも言います。自己資本比率(=負債全体に占める純資産の率)という言葉を、聞いたことがある方もいるかとは思います。

自己資本比率が高いと、返さなくていい現金の集め方をしていることになりますので、経営が安定すると言われます。

2.集めた現金を使って投資する

左側は集めたお金を何に投資したか(=使ったか)を表しています。

・現金のまま持っておく

・建物や機械を購入する

・ソフトウェアを買う

・有価証券に投資する など

当然集めたお金の総額と投資したお金の総額は一緒です。したがって、右と左の金額が一致する=バランスする=バランスシートと言います。

また、貸借対照表(=バランスシート)は、同じ期だとしても、3月1日と12月5日では数字が変わります。支払金額の大小や設備投資したかどうか等が変わるからです。したがって、期末最終日時点(3月末決算だと3月31日時点)の数字で表すルールとなっています。

貸借対照表(B/S)の詳細は「財務三表はつなげて理解「貸借対照表(B/S)」編をご覧ください。

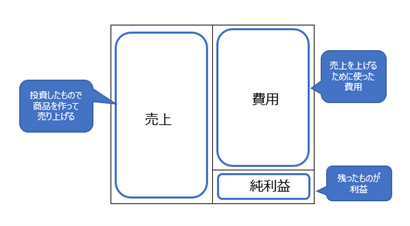

損益計算書(P/L)

3.投資したものを使って売上を上げる

4.売上を上げるために使った経費を差し引く=利益

損益計算書(P/L)は「投資したものを使って商品を作って売上を上げ」、「売上を上げるために使った費用を差し引く」と「残ったものが利益」となり、それぞれの数字が記載されています。

3.投資したもので商品を作って売上を上げる

販売する商品は、他社から仕入れたり、自社で作る必要があります。

そのために、B/Sの左側にある建物施設や現金を使い、販売する製品・商品・サービスを作り、顧客に販売することで、売上が上がり現金を獲得することができます。

これがP/Lの一番上に記載される売上となります。

4.売上を上げるために使った費用を差し引く=利益

費用には大きく2つあります。「売上原価」と「販売費及び一般管理費」です。

「売上原価」

売上原価は、製品・商品・サービス等を作る際に直接かかった費用です。仕入原価、原材料、加工費などです。

「販売費及び一般管理費(販管費)」

販売費および一般管理費とは、製品・商品・サービスを販売するために使った費用です。広告宣伝費、製造に直接関わらない人件費(営業担当やスタッフ等)などです。

「残ったものが利益」

売上から費用(売上原価と販売費及び一般管理費)を引くと営業利益となります。

損益計算書は、1年間かけて売り上げたものと、1年かけて使った費用を差し引きした金額を利益とするので、1年間の期間合計で数値を出します。

損益計算書でややこしいのは、利益がいくつも出てくることです。売上総利益、営業利益、経常利益、税引き前利益、純利益と利益が5つも出てきます。

まずは、売上から原価を引いた売上総利益(粗利)と、売上総利益から販売管理費を引いた営業利益だけを理解すれば大丈夫です。

損益計算書の詳細は財務三表はつなげて理解「損益計算書(P/L)」編をご覧ください。

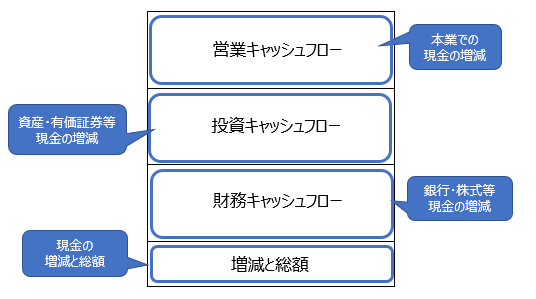

キャッシュフロー計算書(C/F)とは?

5.現金が増えたかどうかを確認する

キャッシュフロー計算書(C/F)は、「本業での現金の増減」と「資産・有価証券等での現金の増減」と「銀行・株式等での現金の増減」の分かれていて、それぞれを合計することで、現金が増えたのか減ったのかがわかります。

昔は、上場会社の公表の義務は、貸借対照表(B/S)、損益計算書(P/L)の2つでしたが、2000年度からキャッシュフロー計算書も(C/F)公表が義務化されました。

会社は、俗に言う「赤字」でも、現金があれば倒産しないし、現金がなければ黒字でも倒産します。

したがって、現金の増減は、会社の経営状況を見る上で非常に大事な部分なので公表が義務化されました。

損益計算書(P/L)で純利益が出ている=現金が増えるのでは?と考える人も多いと思いますが、正解でもあり、不正解でもあります。

損益計算書(P/L)は会計のルールを元に、利益を算出しています。ルールなので厳密には現金の増減とは違う結果となります。

例えば減価償却費です。資産を買うと、例えば「5年で償却しなさい」という複数年に分けて費用計上するルールがあります。

現金は資産を買った直後に全額支払うので減りますが、損益計算書(P/L)では、複数年に分けて費用計上します。

100万円で買った資産を5年で償却する場合、100万円を5年間に分けて毎年20万円ずつ費用として計上します。結果、この時点で現金残高と損益計算書(P/L)があわなくなります。

したがって、キャッシュの増減を見るためにキャッシュフロー計算書(C/F)が必要となるのです。

キャッシュフロー計算書(C/F)は大きく3つに分かれています。営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローです。

それぞれ説明します。

営業キャッシュフロー

本業での現金の増減です。

商品やサービスを販売して得た純利益、減価償却費、商品在庫や作りかけ商品の在庫、売掛金・買掛金などを現金が増えたか減ったかで足し引きを行います。

純利益は現金が増えます。減価償却費は先ほど説明したように、計上と支払いが異なるので足し引きし直します。商品在庫は、部品等はすでに仕入れている(=購入している)ので、業者に現金を支払うため現金が減るので引きます。

このように現金の増減を算出します。

投資キャッシュフロー

資産や有価証券を買うと現金は減り、売ると現金が増えます。会社は資産に投資する必要があるため、それらの活動による現金の増減を表しています。

財務キャッシュフロー

銀行借入すればお金が入ってくるので現金はプラス。返済すれば現金は減ります。その他株式を発行して株を買ってもらったら現金はプラスです。これらを足し引きします。

合計=増減

営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローを足し上げて現金(=キャッシュ)が増えたか減ったかを記載しています。ここで昨年と比べて現金が増えたのか減ったのかがわかります。

キャッシュフロー計算書の詳細は「キャッシュフロー計算書(C/F)」超簡単解説&使い方紹介をご覧ください。

財務三表をひとつの考え方でつなげて理解する「まとめ」

1.現金を集める

2.集めた現金を使って投資する

3.投資したものを使って売上を上げる

4.売上を上げるために使った経費を差し引く=利益

5.現金が増えたかどうかを確認する

貸借対照表(B/S)が1.2、損益計算書が3.4、キャッシュフロー計算書(C/F)が5を表しています。

このようにつなげて理解すると財務三表が理解しやすくなります。まずは全体を理解してから、詳細な科目等は学びましょう。

上記の考え方で有名企業の財務三表を簡単に解説をしています。以下の気になる会社を参照して下さい。

(キーエンス、オービック、ZOZO、出前館、モノタロウ、エムスリー、ワークマン、ABCマート、ビズリーチ、メルカリ、サイボウズ、無印良品、ラクスル、freee、Sansan、ダイキン工業、日本M&Aセンター、ラクス)。

また、「知っておきたい ビジネス基礎知識~売上・費用・利益の関係~」で以下の記事を書いています。参照下さい。

noteで、フジテレビを「財務三表分析」を含めた3つのテーマで分析しています。参照下さい。

ビジネスの知識を増やすには、本を読むことがおススメです。

失敗しない本選びのために、何回も読んだおススメ本を紹介しています。参照下さい。

何何回も読んだおススメ本!ビジネスに必要な4領域13テーマに分けて紹介はこちら

本の購入費が気になる方は、アマゾンさんが電子書籍の定額読み放題サービスをおこなっています。参照下さい。

読み放題「Kindle Unlimited」をおススメする人しない人はこちら

本を読むのが苦手な方には、プロのナレーターが本を朗読してくれるサービスがあります。参照下さい。

オーディオブック2強「Amazon Audible」「audiobook.jp」を徹底比較はこちら

本の置き場や持ち運びが嫌な人は、アマゾンさんのKindle(キンドル)端末がおススメです。

(詳細は、Kindle端末の選び方とおススメをわかりやすく紹介を参照)

他にもたくさんの記事を書いています。参照下さい。

記事を用語から探したいなら、以下を参照下さい。