決算数字を見ると大赤字の出前館さん。大量の広告宣伝や割引クーポンを発行するだけでなく、配達する人の確保でお金を使いまくってきました。

ただ、2023年8月期、2024年8月期の決算を見てみると、少し戦略を変更してきているように見えますが、赤字覚悟の思い切った投資は引き続きおこなっています。

この記事では、出前館さんのサービス内容、財務三表から見た2024年8月期の決算内容の解説に加えて、投資理由と資金調達方法についてわかりやすく解説します。

この記事は、

・営業担当・課長・部長・本部長・執行役員の経験

・風土の違う5社での経験

・数百名のマネジメント経験

・数千社への営業経験

・100回を超える勉強会の講師経験

・1,000冊近い読書経験

これらの経験を持つよしつが実体験から得たことを元に書いています。

(あわせて読みたい 【成長企業の成長の理由】有名18社の直近決算と成長のポイントを解説)

出前館の大赤字の理由とは?

マーケットシェアを取るために、大きな先行投資をおこなっている

これにより赤字になっています。

売上は、504億円(昨年514億円、一昨年473億円)とついに昨年ダウンとなりました。

ただ、赤字ではありますが、赤字額は大幅に減っています。

出前館が大赤字でも倒産しない理由

キャッシュ=現金があるから

会社は大赤字を出したとしても倒産しません。会社が倒産するのは、現金がなくなった時です。したがって、赤字の場合だけでなく、黒字でも倒産することがあるのです。

(詳しくは「倒産」をわかりやすく解説を参照)

では、現金はどのように集めているのでしょうか?

資金調達は、株を発行して資金を調達しているか?銀行借り入れで資金調達しているか?のどちらかですが、出前館さんは、株を発行して資金調達しています。

株を買ってもらうことで集めた現金は、会社にとっては返済する必要のない資金調達となります。

株を買う人は、今は大赤字でも、将来的に大きな利益が出て株価が上がり、投資した金額以上のリターンがあると判断するから株を買うのです。

出前館のサービスとは?

出前館さんは、フードデリバリーを中心とした事業展開しております。

出前館さんは、名前の通り出前の代行業務を行っているのですが、収益源は4つです。

1つ目は、出前の代行業務です。様々な店舗から出前の代行業務を行うことで、商品価格の25%の手数料をもらっています。

2つ目は、出前館のサイトに店が出店し、消費者とマッチングした時に店からもらう商品価格の10%のシステム利用料です。楽天市場などと同じ仕組みです(手数料は変わります)。

3つ目は、クレジット決済手数料です。消費者が支払う総額の2.8%~3.0%です。

4つ目は、消費者に店舗の商品金額に上乗せする送料です。

出前館を財務三表から見るとどんな会社?

では、まずは、出前館さんがどんな会社かを公表されている財務三表で見てみます。

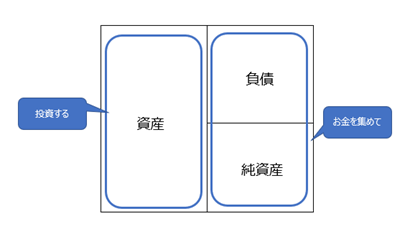

会社とは「現金を使って現金を増やす行動」をおこなっており、その行動は以下の流れです。

・お金を集めて投資する(貸借対照表B/S)

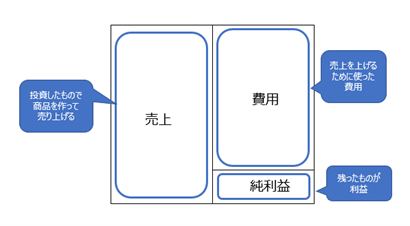

・投資したのものを使って売り上げ、費用を引けば利益(損益計算書P/L)

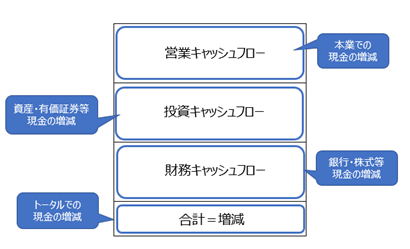

・上記の結果、現金が増えたのかどうかを把握する(キャッシュフロー計算書C/F)

(詳細は「会社の本質は何?」を超わかりやすく解説を参照)

この流れに現在の業績を加えて順番で見ていきましょう。

出前館さんの公表されている、決算短信(2024年8月期)を元に説明していきます。

上記の場所から、2024年8月期決算短信をご覧ください。

注意点ですが、数字の単位が万円や億円ではなく、千円となっています。

財務諸表等では、例えば10,000,000円=1,000万円はカンマごとで切られて表示される場合がほとんどです。

具体的には10百万円や10,000千円と表示されます。

表の右上等に表記の単位が記されていますので、見る癖をつけることと、この表記に何とか慣れましょうね。

ちなみに、この記事ではわかりやすいように、万円・億円かつ数字を丸めて表記します。

直近の業績

売上504億円(昨年514億円、一昨年473億円)、売上総利益116億円(昨年105億円、一昨年▲191億円)、営業利益▲60億円(昨年▲123億円、一昨年▲364億)となっています。

昨年と比べると営業損失が削減されましたが、まだ赤字です。

お金を集めて投資する(貸借対照表B/S)

(貸借対照表の見方は「貸借対照表(B/S)」超簡単解説&使い方紹介を参照)

お金を集める

どのようにお金を集めているかを見てみましょう。貸借対照表の右側です(決算短信4.5P参照)。

借入金はなく、資本金と資本余剰金で543億円(昨年543億円、一昨年1,124億円)となっており、新株発行で膨大な資金調達をしていましたが、前期は変化なしの状態となりました。

投資する

それをどう投資しているか見てみましょう。貸借対照表左側です。

現金で345億円(昨年409億円、一昨年532億)を持っています。広告宣伝費、デリバリー、システム構築に使うためです。

投資したのものを使って売り上げ、費用を引けば利益(損益計算書P/L)

(損益計算書の見方は「損益計算書(P/L)」超簡単解説&使い方紹介を参照)

再度どれだけの売上と利益が出ているかを見てみます(決算短信6.7P)。

売上504億円(昨年514億円、一昨年473億円)、売上総利益116億円(昨年105億円、一昨年▲191億円)、営業利益▲60億円(昨年▲123億円、一昨年▲364億)となっています。

ついに売上が昨年を割ってしまいました。売上総利益がプラスとなりましたが、引き続き、営業利益はマイナス幅が縮小し、営業損失が60億円となっています。

広告宣伝費は72億円(昨年97億円、一昨年185億円)使っていますが、一昨年と比べると大幅に減らしているとも言えます。

上記の結果現金が増えたのかどうかを把握する(キャッシュフロー計算書C/F)

(キャッシュフロー計算書の見方は「キャッシュフロー計算書(C/F)」超簡単解説&使い方紹介を参照)

キャッシュの増減を見てみます(決算短信10P)。

前期と比べて期末残高は345億円(昨年409億円)です。

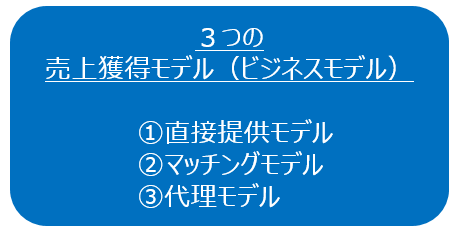

出前館はどんなビジネスモデル(売上獲得のモデル)?

(モデルの詳細は「売上獲得のモデル(ビジネスモデル)は3つ」をわかりやすく解説を参照)

マッチングモデル

基本はマッチングモデルです。

出前館のサイトに、出前サービスを提供する飲食店が掲載され、出前をしてほしい消費者に来訪してもらい、飲食店と消費者をマッチングさせるモデルです。

販売と同時に商品代金の10%を飲食店が出前館へ支払います。

上記に加えて、追加サービスを提供しています。シェアリングデリバリーと呼ばれる出前自体の業務を出前館が行う仕組みです。

自分たちで出前を行うのか?出前館に頼むのか?を参画する飲食店が選択します。

出前館にお願いする場合は、上記に加えて商品代金の25%の手数料を払います。合計すると商品代金の35%となります。

様々なキャンペーン等で利率は変更の場合があるようなので基本料率を掲載しています。

ちなみに消費者からもらう送料は出前館さんの収入となります。

出前館大赤字でも攻め続ける理由「詳細解説」

デリバリ―代行サービスの現状

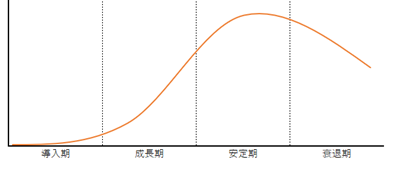

成長期

デリバリー代行サービスは、今一気にマーケットが広がっています。

現在は、ウーバーイーツと出前館の2社が大きなシェアを持っています。

現在のステージは成長期真っただ中ですね。まだまだ伸びるマーケットなので、各社とも大きな投資をしています。

(成長期の説明は、「プロダクトライフサイクル」超簡単解説&使い方紹介を参照)

攻めている理由①生き残るには2、3社

シェアが大事

世界の他の国では、先行してサービス提供されています。

それらの国を見てみると最終的には2、3社に集約しているとのことです。

全国津々浦々まで社名を知られることと、配送網を構築することが事業拡大のポイントとなります。

特に配送網構築は時間とコストがかかるため、先行投資ができる会社しか生き残れないのでしょう。

また、シェア拡大のためにM&Aも起きやすく、最終的に2、3社に集約されるのだと思います。

そうなると想定した場合、日本国内のマーケットをいかに早く獲得するかがポイントとなり、先行投資合戦となるのです。

ウーバーイーツが攻めている今、出前館も徹底的に攻めるしかないのです。

攻めている理由②配送網を他に利用

食品だけではないマーケットへ横展開

今は、飲食店のデリバリー代行で配送網を構築していますが、将来的には飲食以外で配送網を使うことができます。

例えばお買い物代行や、薬、衣料、文具なんでも転用できます。

更に高齢者社会となり、ニーズは間違いなく広がります。

これらのニーズも視野に入っているので、まずは出前代行サービスでシェアを獲得することと、配送網を構築することを急いでいるのでないかと私は想像しております。

出前館の戦略変更

前期の決算書を見ていると、今までの出前館さんとは違う部分が多くあります。

・利益を出す動きをし始めた

・新規調達をおこなわなかった

・流通総額・アクティブユーザーとも減った

・フードだけでなく、ノンフードへの取り組み

それぞれを紹介します。

利益を出す動き

今までとは違い、利益を出す動きをし始めています。決算書を見ても、売上総利益が今までは赤字でしたが、プラスになりました。

販管費の減少が特に顕著で、広告宣伝費は185億円を97億円に減らし、人件費は82億円が43億円に減りました。

今までイケイケドンドンだったのですが、大幅にコストを減らす動きをしております。

新規調達をおこなわなかった

前々期に新規株式発行で776億円集めたからか、前期の新規株式発行はおこなっていません。上記のコストカットによる支出減の影響もあるでしょう。

今ある資産で、どれだけ事業成長できるか?という動きになっています。

流通総額・アクティブユーザーとも減った

決算説明書の最初に記載している重要指標の2つが共に減少した。重要指標が流通総額10%減、アクティブユーザーが25%減となりました。

徹底的に攻めてきたものを少し緩めたからか、とても大事にしている2指標とも減らす結果となっています。

フードだけでなく、ノンフードへの取り組み

今までは、フード分野で徹底的に成長していく戦略でしたが、デリバリーの仕組みを使った横展開を始めています。

医薬品等への進出です。当然、デリバリーの仕組みの最大活用が元々の狙いなので、当然です。

ただ、フードを安定成長させながら、新規事業をどう伸ばすか?

この動きが、来期以降の出前館の成長に大きく関わる年になりそうです。

出前館大赤字の理由「まとめ」

マーケットシェアを取るために、大きな先行投資をおこなっている

投資しないと負けとなるマーケットにおいて、成長期の今、徹底的に攻めているのですね。

3年後どんなマーケットになっているのか?その時に、出前館とウーバーイーツの関係がどうなっているのか楽しみですね。

他の企業の解説もしております(キーエンス、オービック、ZOZO、モノタロウ、エムスリー、ワークマン、ABCマート、ビズリーチ、メルカリ、サイボウズ、無印良品、ラクスル、freee、Sansan、ダイキン工業、日本M&Aセンター、ラクス)。

各企業の詳細は、それぞれの会社名をクリックしてご覧ください。

また、上記企業のポイントをまとめてさくっと知りたい方は、【成長企業の成長の理由】有名18社の直近決算と成長のポイントを解説を参照ください。

ビジネスの知識を増やすには、本を読むことがおススメです。

失敗しない本選びのために、何回も読んだおススメ本を紹介しています。参照下さい。

何何回も読んだおススメ本!ビジネスに必要な4領域13テーマに分けて紹介はこちら

本の購入費が気になる方は、アマゾンさんが電子書籍の定額読み放題サービスをおこなっています。参照下さい。

読み放題「Kindle Unlimited」をおススメする人しない人はこちら

本を読むのが苦手な方には、プロのナレーターが本を朗読してくれるサービスがあります。参照下さい。

オーディオブック2強「Amazon Audible」「audiobook.jp」を徹底比較はこちら

本の置き場や持ち運びが嫌な人は、アマゾンさんのKindle(キンドル)端末がおススメです。

(詳細は、Kindle端末の選び方とおススメをわかりやすく紹介を参照)

他にもたくさんの記事を書いています。参照下さい。

記事を用語から探したいなら、以下を参照下さい。